صنعت مالی و بانکداری با حجم زیادی از دادههای بسیار حساس سروکار دارد و در حال تجربه یک تحول دیجیتال گسترده است. ازهمینرو دستیابی به راهحلهای مطمئن ذخیرهسازی دادهها برای بانکها اهمیت فوقالعادهای دارد. در دنیای امروز، موسسههای مالی بیش از هر زمان دیگری نیازمند یک زیرساخت ابری قوی برای تقویت امنیت دادهها، بهینهسازی عملیات، بهبود تجربه مشتری و کاهش هزینهها هستند.

رایانش ابری را میتوانیم بهعنوان عامل کلیدی تحول دیجیتال در صنعت مالی و بانکداری مطرح کنیم؛ زیرا این تکنولوژی راههای جدیدی را برای ارائه خدمات و برنامههای کاربردی نوآورانه به مشتریان در اختیار بانکها قرار میدهد. در این مقاله قصد داریم به کاربرد رایانش ابری در بانکداری بپردازیم و مزایا و چالشهای استفاده از پردازش ابری در صنعت بانکداری را بررسی کنیم.

رایانش ابری در بانکداری چیست؟

رایانش ابری در بانکداری یک فناوری انقلابی است که نحوه ذخیرهسازی، پردازش و تجزیهوتحلیل دادهها توسط بانکها را تغییر داده است. با استفاده از قدرت ابر، بانکها میتوانند به طیف گستردهای از خدمات فناوری اطلاعات (IT) و برنامههای کاربردی نرمافزاری دسترسی داشته باشند. این امر به سادهسازی عملیات بانکها و ایجاد نوآوری کمک میکند.

با رایانش ابری، بانکها دیگر نیازی به نگهداری مراکز داده بزرگ یا سرمایهگذاری در زیرساختهای سختافزاری و نرمافزاری پرهزینه نخواهند داشت. در عوض، آنها میتوانند از یک مدل پرداخت بهازای مصرف (Pay As You Go) برای دسترسی به منابع محاسباتی مورد نیاز خود استفاده کنند و در صورت لزوم، منابع را افزایش یا کاهش دهند. استفاده از تکنولوژی پردازش ابری بانکها را قادر میسازد تا بدون هزینههای اولیه و هزینههای تعمیر و نگهداری مرتبط با زیرساختهای سنتی IT، چابکتر و سریعتر پاسخگوی نیازهای متغیر کسبوکار باشند.

برای درک بهتر کاربرد رایانش ابری در بانکداری پیشنهاد میکنیم مقاله جامع «پردازش ابری به چه معناست» را مطالعه کنید تا بهطور کامل با این تکنولوژی جدید آشنا شوید.

مزایای رایانش ابری در صنعت بانکداری

بانکها با انتقال زیرساختهای IT خود به فضای ابری، میتوانند هزینههای اولیه خرید سختافزار و نرمافزار را کاهش دهند و در عوض هزینه خدمات را بهصورت اشتراکی بپردازند. مهاجرت ابری در بانکها میتواند صرفهجویی قابل توجهی در هزینههای اولیه و همچنین چابکی و انعطافپذیری بیشتری در پاسخدهی به نیازهای در حال تغییر کسبوکار به همراه داشته باشد. در ادامه مزایای رایانش ابری در بانکداری و موسسات مالی را دقیقتر بیان میکنیم:

بهبود روشهای کشف تقلب

کلاهبرداری در صنعت مالی میتواند شامل جعل هویت، درخواست وام با نام جعلی، سرقت مستقیم پول، ایجاد حساب بانکی جعلی، پولشویی، تلاش برای فرار مالیاتی و سفتهبازی باشد. بانکها و سایر موسسات مالی با تجزیهوتحلیل حجم عظیمی از دادهها از منابع مختلف، از رایانش ابری برای کشف تقلب و کلاهبرداری استفاده میکنند. سرویسهای رایانش ابری به بانکها کمک میکند تا فعالیتهای مشکوک یا خطرناک بالقوه را شناسایی کرده و قبل از ایجاد آسیب، به آن رسیدگی کنند.

علاوهبر بانکها، سایر صنایع و کسبوکارها نیز میتوانند از مزایای پردازش ابری بهرهمند شوند. برای کسب اطلاعات بیشتر مقاله جامع کاربرد رایانش ابری را مطالعه کنید تا با سایر موارد استفاده از این تکنولوژی آشنا شوید.

کاهش هزینههای زیرساخت و عملیات

رایانش ابری نیاز بانکها به سرمایهگذاری و حفظ زیرساختهای فناوری اطلاعات (IT) و همچنین هزینههای سختافزاری و نرمافزاری را کاهش میدهد. بانکها میتوانند از خدمات رایانش ابری مانند زیرساخت بهعنوان سرویس (IaaS)، پلتفرم بهعنوان سرویس (PaaS) و نرمافزار بهعنوان سرویس (SaaS) استفاده کنند تا در صورت نیاز بتوانند منابع را کاهش یا افزایش دهند. استفاده از رایانش ابری در بانکها نهتنها باعث تبدیل هزینههای سرمایهگذاری اولیه بزرگ به هزینههای عملیاتی کوچکتر میشود، بلکه آنها را از جدیدترین تکنولوژیهای روز دنیا نیز بهرهمند میسازد.

امنیت بهتر دادهها

بانکها مسئولیت قانونی دارند که دادههای بسیار حساس مشتریان را ایمن نگه دارند. هرچند ذخیرهسازی الکترونیکی دادهها در محل امکانپذیر است، اما به کارکنانی از متخصصان IT با دانش عمیق در زمینه امنیت شبکه های کامپیوتری و دادهها نیاز دارد تا از اطلاعات مشتری محافظت شود.

ارائهدهندگان سرویسهای ابری از الزامات سختگیرانهای برای حفظ حریم خصوصی و امنیت دادهها پیروی میکنند تا مطمئن شوند روش ذخیرهسازی دادههای شما، امنیت دادههای مشتریانتان را تامین میکند و چندین لایه محافظت در برابر حملات سایبری و نقض دادهها ارائه میدهد.

رایانش ابری به بانکها اجازه میدهد تا اقدامات امنیتی قویتری را اجرا کنند، زیرا ارائهدهندگان سرویسهای ابری اغلب تیمهای متخصصی از کارشناسان امنیتی دارند و از فناوریهای امنیتی پیشرفته مانند رمزگذاری و احراز هویت چند عاملی استفاده میکنند. علاوهبر این، با متمرکز کردن ذخیرهسازی و مدیریت دادهها، رایانش ابری میتواند به مؤسسات مالی کمک کند تا بهطور مؤثرتری دسترسی به دادههای حساس را نظارت و کنترل کنند.

بهبود مدیریت ارتباط با مشتری (CRM)

بانکها میتوانند از سیستمهای CRM مبتنی بر ابر برای ذخیرهسازی و مدیریت دادهها و تعاملات مشتریان خود در یک مکان متمرکز و مرکزی استفاده کنند.

طبق گزارشی از Salesforce، امروزه 73 درصد از مشتریان انتظار دارند شرکتهایی که با آنها در تعامل هستند، نیازها، خواستهها و انتظارات منحصربهفردشان را بفهمند. استراتژیهای ابری مناسب میتوانند بانکها را قادر به ارائه خدمات و پیشنهادهای شخصیسازی مورد نیاز و مورد انتظار مشتریانشان کنند.

مقیاسپذیری خدمات مالی

در گذشته، سازمانها مجبور بودند زیرساختها و منابعشان را متناسب با زمان اوج بار تهیه کنند. اما در حال حاضر بانکها و سایر مؤسسات مالی میتوانند با استفاده از خدمات ابری که از مقیاسپذیری بالایی برخوردارند، انعطافپذیری لازم را برای کاهش یا افزایش منابع در صورت نیاز به دست آورند.

اگر سازمان شما در زمانهای مختلف سال با جهش درخواست از سمت مشتریان مواجه میشود، با کمک خدمات رایانش ابری میتوانید ظرفیت محاسباتی خود را متناسب با نوسانات و بهطور خودکار افزایش یا کاهش دهید. این امر به بهینهسازی عملیات کمک کرده و از تخصیص بیش از حد منابع جلوگیری میکند.

افزایش بهرهوری عملیاتی

خدمات ابری قابلیتهای اتوماسیون و هماهنگسازی (Orchestration) را در اختیار بانکها میگذارد که زمان و تلاش لازم برای مدیریت و حفظ زیرساخت IT را کاهش میدهد. بانکها میتوانند فرایندهای دستی را خودکار کنند، عملیات IT خود را بهینه سازند و در نتیجه کارایی، بهرهوری و چابکی را افزایش دهند. بهاینترتیب، بانکها میتوانند محصولات و خدمات جدیدشان را سریعتر به بازار عرضه کنند و تمرکز بیشتری روی فعالیتهای اصلی کسبوکار خود داشته باشند.

علاوهبر این، سرویسهای رایانش ابری ابزارهای نظارت و تجزیهوتحلیل بلادرنگ (Real-time) را ارائه میکنند که امکان شناسایی سریع مشکلات و رسیدگی به آنها را برای بانکها فراهم میکند و باعث کاهش زمان از دسترس خارج شدن (Downtime) و افزایش قابلیت اطمینان سیستم میشود.

تداوم کسبوکار

استفاده از خدمات ابری در بانکداری تداوم کار سیستمهای بانکی در صورت بروز فاجعه یا قطعی را تضمین میکند. ارائهدهندگان ابر مراکز داده متعددی در مناطق جغرافیایی مختلف، قابلیتهای پشتیبانگیری و بازیابی در زمان فاجعه و همچنین ویژگیهای دسترسیپذیری بالا (High availability) و تحملپذیری خطا (Fault tolerance) را ارائه میکنند که میتوانند زمان از دسترس خارج شدن سرویسها را به حداقل برسانند و تأثیر اختلالها را کاهش دهند. بانکها همچنین میتوانند از خدمات بازیابی فاجعه در رایانش ابری که راهحلهای مقرونبهصرفه برای تداوم کسبوکار ارائه میدهد، استفاده کنند.

فناوری اطلاعات سبز

با تجمیع زیرساختهای فناوری اطلاعات (IT) و کاهش مصرف انرژی، رایانش ابری به بانکها کمک میکند تا ردپای کربن خود را کاهش دهند و به آیندهای پایدارتر کمک کنند. علاوهبر این، با حذف نیاز بانکها به ساخت و نگهداری مراکز داده خود، رایانش ابری میتواند به کاهش اثرات زیستمحیطی زیرساخت IT در مقیاس بزرگتر کمک کند.

چالشهای استفاده از رایانش ابری در بانکها

هرچند رایانش ابری مزایای بسیاری برای بخش بانکداری ارائه میکند، اما بانکها هنگام استفاده از سرویسهای ابری ممکن است با چالشهایی درباره قابلیت اطمینان، امنیت و تطبیق زیرساختها و سرویسهای IT مواجه شوند. در این بخش، برخی از چالشهای کلیدی که بانکها هنگام اتخاذ راهحلهای ابری با آنها مواجه هستند، را بررسی میکنیم و در مورد استراتژیهای بالقوه برای پرداختن به این چالشها توضیح میدهیم:

تاخیر

یکی از چالشهای اصلی رایانش ابری در صنعت بانکداری تأخیر در انتقال دادهها بین کاربر و مرکز داده است. در مورد برنامههای بانکی، حتی تاخیرهای کوچک میتواند قابل توجه باشد و بر عملکرد کلی و تجربه کاربر تأثیر بگذارد. برای کاهش این چالش، بانکها باید زیرساخت شبکه خود را بهینه کرده و ارائهدهندگانی را انتخاب کنند که مراکز دادهای نزدیک به کاربرانشان داشته باشند.

اقامت دادهها (Data residency)

طبق قانون، بانکها باید مطمئن شوند که دادههای مشتری در کشور یا منطقهای که مشتری در آن اقامت دارد، ذخیره و پردازش میشوند. این امر ممکن است برای بانکهایی که میخواهند از خدمات رایانش ابری با مراکز داده در مناطق مختلف جغرافیایی استفاده کنند، چالشهایی ایجاد کند.

برای مقابله با این چالش، بانکها باید ارائهدهندگانی را انتخاب کنند که گزینههای اقامت داده (Data residency) را ارائه میدهند. همچنین بانکها میتوانند برای حل این چالش با ارائهدهندگان ابری کار کنند که اطمینان میدهند دادهها مطابق با قوانین و مقررات قابلاجرا ذخیره و پردازش میشوند.

تابآوری

رایانش ابری میتواند نقاط ضعف و خطرات بالقوه جدیدی را برای زیرساخت IT بانک ایجاد کند، بهویژه اگر بانک فقط به یک ارائهدهنده یا مرکز داده تکیه کرده باشد. برای مقابله با این چالش، بانکها ممکن است نیاز به اجرای یک استراتژی چند ابری (Multi cloud) داشته باشند. این استراتژی شامل استفاده از چندین ارائهدهنده برای توزیع خدمات و برنامههای IT در مراکز داده و مکانهای جغرافیایی مختلف میشود. چند ابری به انعطافپذیری بیشتر زیرساخت IT بانک و مقاومت آن در برابر اختلالها یا قطعیهای احتمالی کمک میکند.

برای مقابله با این چالشها، بانکها باید بهترین شیوهها را برای پردازش ابری پیادهسازی کنند. این اقدامات شامل انتخاب بهترین ارائه دهنده خدمات ابری، پیادهسازی اقدامات امنیتی قوی و توسعه یک استراتژی جامع حاکمیت (Governance) دادهها میشود. با انجام این کار، بانکها میتوانند از مزایای رایانش ابری بهره ببرند و درعینحال امنیت و حریم خصوصی دادههای مشتریان خود را حفظ کنند.

بهترین اقدامات برای پیادهسازی رایانش ابری در صنعت بانکداری

در این بخش به بررسی اقدامات لازم برای استفاده از رایانش ابری در بانکداری میپردازیم. با پیروی از این اقدامات، بانکها مطمئن میشوند که راهحلهایشان به شیوهای ایمن و منطبق اجرا خواهد شد؛ بهاینترتیب بانکها میتوانند به مزایای مورد انتظار رایانش ابری دست یابند و درعینحال خطرات و چالشهای بالقوه را به حداقل برسانند.

ارزیابی و مدیریت ریسک

یکی از مهمترین روشها برای پیادهسازی رایانش ابری در صنعت بانکداری، انجام فرایند کامل ارزیابی و مدیریت ریسک است. این فرایند به اقداماتی مانند شناسایی خطرات و آسیبپذیریهای بالقوه مرتبط با استفاده از خدمات ویژه و اجرای کنترلهای مناسب برای کاهش این خطرات اشاره دارد. ملاحظات کلیدی شامل حریم خصوصی و امنیت دادهها، تطبیق با الزامات مقرراتی و برنامهریزی تداوم کسبوکار میشود.

مدیریت فروشنده

مدیریت موثر فروشنده یک اقدام حیاتی دیگر برای پیادهسازی رایانش ابری در بانکداری است که شامل انتخاب ارائهدهندگان ابری معتبر و قابل اعتماد، مذاکره و بررسی توافقنامه سطح خدمات (SLA) و نظارت بر عملکرد و تطبیق فروشنده است. بانکها همچنین باید ارزیابیهای مستمر و بررسیهای لازم درباره ارائهدهندگان، از جمله ارزیابی ثبات مالی، کنترلهای امنیتی و تطبیق با استانداردها و مقررات صنعت را انجام دهند.

چگونه بهترین ارائهدهنده خدمات ابری را برای بانکها انتخاب کنیم؟

کلید موفقیت بانکها در استفاده از خدمات رایانش ابری در انتخاب مدل صحیح خدمات ابری متناسب با نیازهای کسبوکار نهفته است. در این بخش، مدلهای مختلف خدمات، عملیات و پیادهسازی رایانش ابری را بررسی میکنیم.

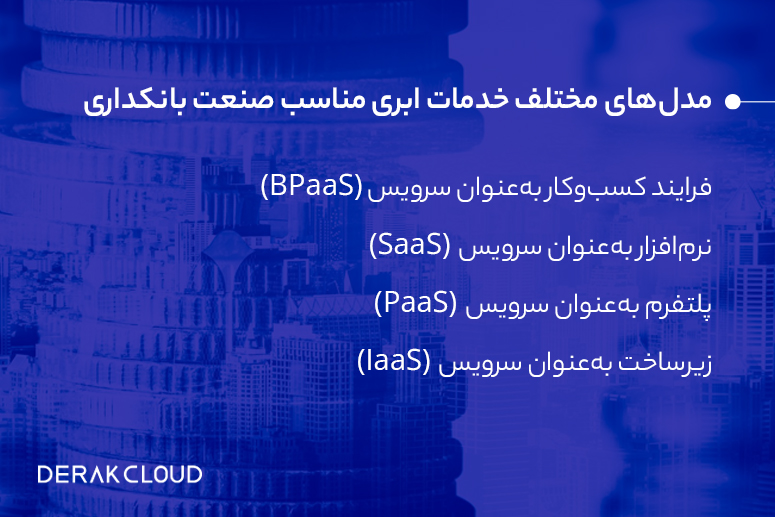

مدلهای خدمات ابری

مدلهای خدمات ابری به مؤسسات مالی این امکان را میدهند که از یک رویکرد پرهزینه به سمت یک مدل کسبوکاری منعطفتر که هزینههای عملیاتی را کاهش میدهد، حرکت کنند. انواع مدلهای سرویسهای ابری عبارتاند از:

- فرایند کسبوکار بهعنوان سرویس (BPaaS): رایانش ابری برای فرایندهای استاندارد کسبوکار مانند صورتحساب، لیست حقوق یا منابع انسانی استفاده میشود. BPaaS تمام مدلهای خدمات دیگر را با تخصص فرآیند ترکیب میکند.

- نرمافزار بهعنوان سرویس (SaaS): یک ارائهدهنده خدمات ابری نرمافزار کسبوکار و دادههای مرتبط را میزبانی میکند و کاربران از طریق مرورگر وب به نرمافزار و دادهها دسترسی دارند. انواع نرمافزارهایی که میتوانند به این شکل ارائه شوند شامل حسابداری، مدیریت ارتباط با مشتری، برنامهریزی منابع سازمانی، صدور فاکتور، مدیریت منابع انسانی، مدیریت محتوا و مدیریت سرویس میز (Service desk) هستند.

- پلتفرم بهعنوان سرویس (PaaS): ارائهدهنده خدمات ابری یک پلتفرم کامل برای توسعه، ذخیرهسازی و تست برنامه، رابط کاربری و پایگاه داده ارائه میدهد. PaaS به کسبوکارها اجازه میدهد که توسعه، نگهداری و پشتیبانی از برنامههای سفارشی را ساده کنند، هزینههای IT را کاهش داده و نیاز به سختافزار، نرمافزار و محیطهای میزبانی را به حداقل برسانند.

- زیرساخت بهعنوان سرویس (IaaS): سرویس IaaS به کسبوکارها اجازه میدهد تا از سرورها، نرمافزار، فضای مرکز داده یا تجهیزات شبکه ارائهدهنده خدمات ابری بهجای خرید سختافزار و نرمافزار بهره ببرند. برای کسب اطلاعات بیشتر پیشنهاد میکنیم مقاله «IaaS چیست» را از ابر دراک با دقت مطالعه کنید.

مدلهای استقرار ابری

بهطور کلی سه مدل مختلف برای استقرار ابر وجود دارد که متناسب با نیاز و بودجه کسبوکار میتوان بهترین مدل را انتخاب کرد. انواع مدلهای استقرار ابری به شرح زیر است:

- ابر خصوصی: در مدل ابر خصوصی، زیرساخت ابری منحصراً برای یک شرکت خاص راهاندازی میشود. ابر خصوصی ممکن است در محل سازمان یا خارج از سازمان باشد و مدیریت آن میتواند بهعهده بانک باشد یا به ارائهدهنده خدمات ابری سپرده شود. ابر خصوصی امنترین گزینه در بین همه گزینههای ابری برای بانکها و موسسات مالی است.

- ابر عمومی: زیرساخت ابر عمومی برای عموم مردم یا یک گروه صنعتی بزرگ فراهم شده است و توسط ارائهدهنده خدمات ابری مالکیت و مدیریت میشود.

- ابر هیبریدی: ابر هیبریدی ترکیبی از دو یا چند مدل ابر عمومی یا خصوصی است که با استفاده از آن، بانک میتواند از هر دو نوع ابر عمومی و ابر خصوصی برای دادهها و بارهای کاری مختلف بهره ببرد.

مدلهای عملیاتی ابر

سومین جنبه از انتخاب مدل صحیح ارائه خدمات ابری، تعیین مدل عملیاتی مناسب برای ترکیب منابع و داراییهای مورد نیاز است. سه مدل عملیاتی برای خدمات ابری عبارتاند از:

- افزایش کارکنان: بانکها و موسسات مالی میتوانند با استخدام افراد با مجموعه مهارتهای مناسب از ارائهدهندگان خدمات، تخصص ابری به دست آورند. این مدل عملیاتی انعطافپذیری بیشتری را فراهم میکند و به شرکتها اجازه میدهد بهترین منابع را برای هر نیاز خاص انتخاب کنند.

- Virtual captives: این مدل عملیاتی شامل منابع یا مراکز اختصاصی است که به عملیات ابری و برآورده کردن تقاضا کمک میکند. Virtual captives یک جایگزین مناسب برای رویکرد برونسپاری کامل است.

- برونسپاری: این رویکرد از مراکز و تأسیسات خارج سازمان و افرادی از یک ارائهدهنده شخص ثالث برای مدیریت عملیات ابری استفاده میکند. این مدل منابع و سرمایهگذاریها را جهت خدمات ابری برای چندین بانک ترکیب میکند.

ابر دراک چگونه به بانکها در استفاده از رایانش ابری کمک میکند؟

در این مقاله به بررسی کاربرد رایانش ابری در بانکداری پرداختیم و مزایا و چالشهای استفاده از این تکنولوژی را در بانکها و موسسات مالی بیان کردیم. از جمله مزایای استفاده از پردازش ابری در بانکها میتوانیم به مواردی مانند بهبود روشهای کشف تقلب، کاهش هزینههای زیرساخت و عملیات، ارتقای امنیت دادهها و بهبود مدیریت ارتباط با مشتری اشاره کنیم.

ابر دراک با هدف بهرهمندسازی بانکها و موسسات مالی از مزایای رایانش ابری راهحلهای ویژهای به این سازمانها ارائه میدهد. پلنهای اختصاصی، پشتیبانی مجزا با SLA اختصاصی، مشاوره زیرساختی و ابر اختصاصی و هیبریدی از جمله خدمات ابر دراک برای مشتریان سازمانی از جمله بانکها است. برای کسب اطلاعات بیشتر با شماره تلفن 02191014197 تماس بگیرید تا کارشناسان ما بهخوبی شما را راهنمایی کنند.

سوالات متداول

کاربرد رایانش ابری در بانکداری چیست؟

با استفاده از قدرت ابر، بانکها میتوانند به طیف گستردهای از خدمات IT و اپلیکیشنهای نرمافزاری دسترسی داشته باشند. این امر به سادهسازی عملیات بانکها و ایجاد نوآوری کمک میکند.

آینده رایانش ابری در بانکداری چگونه است؟

رایانش ابری توانایی بانکها را برای استفاده از فناوریهای نوظهور (از جمله هوش مصنوعی و بلاکچین) برای جذب بهتر فرصتهای کسبوکار و افزایش درآمد بیشتر میکند. این امر میتواند گسترش بانکها را در بازارهای جدید (جهانی) سرعت بخشد.

استفاده از رایانش ابری در بانکها در جهان چقدر فراگیر است؟

طبق گزارش Capgemini، در سال 2023 حدود 91 درصد از بانکها فرایند مهاجرت ابری خود را آغاز کردهاند. این در حالی است که در سال 2020 فقط 37 درصد از بانکها از راهحلهای ابری استفاده میکردهاند.

منابع: Aimconsulting | Yellow | Capgemini